同样的保障为什么我买的寿险贵了10倍?

提起买保险,很多人最先想到的就是医疗险、重疾险,因为担心生大病花钱多,压垮了家庭。

但保鱼君认为,对于上有老下有小、身扛房贷车贷的人来说,寿险才是最不能缺的!

你想啊,本来就没多少存款,结果房贷还没还完、孩子还没成人、父母尚需养老,这时候一声不吭的挂掉,家里那口子能答应嘛?

一直以来,保鱼君都推荐大家买保到60/70岁的定期寿险,因为价格便宜、杠杠率高。

但有部分人不这么想,像最近有位粉丝,就抛出了很犀利的问题:

费率是不是真的更便宜,暂且留个问号。

咱们接下来唠一唠,终身寿险和定期寿险,到底谁更值得买?

-

定期寿险vs终身寿险大不同

-

PK一下,到底谁更值得买?

-

增额终身寿,打开新世界的大门!

01/

1.1 啥是定期寿险/终身寿险?

寿险的保障责任很简单,就是人去世、或者全残了就赔钱。

这点定期寿险和终身寿险是没区别的,同样都是保身故和全残。它俩最大的不同,是保障时间上有长短之分。

定期指的是保障一段期限,可以说20年、30年,也可以是到某个年龄段。

如果这期间没有出险,那保障就结束了,且不退回保费。

终身当然就是保障终身啦,只要人挂了保险公司就赔钱。

“人固有一死”,所以终身寿险,是一定可以拿到赔付的。

也正因为如此,它就有了几分储蓄的味道,你可以简单理解为:

定期寿险=保障

终身寿险=保障+储蓄

可能有人会想了:既然终身寿险两者都能兼顾,那还有啥好争议的呢,当然是买它买它买它啊……

抱歉,想买终身寿险,普通人可能真的不配!

先别生气啊,保鱼君这么说,是因为它的价格,实在是贵。

1.2 终身寿险,价格翻10倍

到底有多贵呢?咱们不妨拿2款具体的产品来举例看看:

定期寿险,100万保额,30岁女性保到60岁,分30年缴费,每年才600块;

而终身寿险,同样的保额,哪怕买性价比高的产品,价格也要飙升到8000多块了,足足翻了数10倍!

这其实也好理解,买终身寿险,保险公司最后一定要赔保额,为了不亏本,他当然就要拿出一部分钱去做投资赚收益啦。

这部分钱谁出呢?自然是我们这些买保险的人。

举个极端点的例子,好比我们揣了100元,买定期寿险就是100元都买了保障;买终身寿险,则是50元买了保障,50元买了储蓄。

当然了,100块不可能真的都买了保障,保险公司还要扣除其他成本的。

保鱼君只是想说,定期寿险的杠杠率更高,就高在这里。

02/

既然它的价格贵了10倍,是不是就完全没有必要买了呢?

要讨论这个问题啊,咱关键还得看用作储蓄的那部分钱,花的值不值。

2.1 买终身寿险多花钱,到底值不值?

前几年,买保险有一个非常流行的概念,叫“买定投余”。

大概意思就是买相对便宜的定期保险,然后用省下的钱去投资。如果赚取的收益能覆盖保额,那他们就认为定期寿险是更划算的。

听起来是不是有点抽象?

没关系,脑袋里放电影这事人人都会,保鱼君带大家实操一遍就行了:

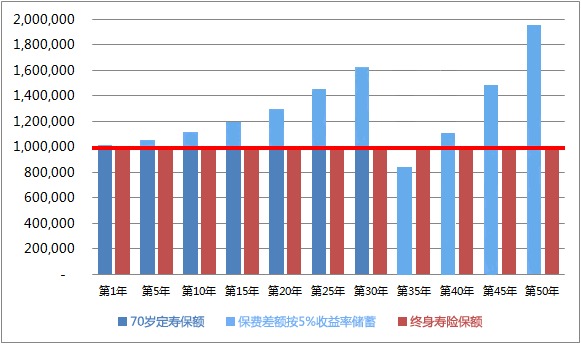

假设隔壁老王30岁了,一直想给自己买份寿险,提高一下身价~

-

第一步,买份定期寿险

咱们还是拿前面2款产品做演算,

如果买终身寿险,100万保额,每年需要交9900元; 如果保到60岁,则保费一下能缩减到1068元。

经过慎重考虑,老王最终选择了保到60岁的定期寿险,所以在未来的30年,他每年都能节省8832元,想想心里还挺美?

接下来,就是拿钱投资的事了。

-

第二步,投资剩余的钱

老王属于保守派,所以没期望太高,每年收益率5%,大概是他能力范围内能做到的。

就这样每年8832元的累加投资,连续30年,大家猜猜能赚多少钱?

保鱼君用复利计算器算了一下,在第27年的时候,本金就已经能达到50万,等到了第38年,累计就接近100万了!

难怪爱因斯坦说,复利是世界上第八大奇迹,这威力果然大啊~

也就是说,虽然老王的定期寿险只保到60岁,但69岁往后,他的投资收益已经可以覆盖100万的保额了,相当于保障继续。

2.2 买定投余可不可行?

按前面的计算来看,买定期寿险似乎比终身寿险划算不少。

但这里面有个很关键的点——每年5%的投资收益,究竟能不能做到?

对于理财高手来说,这或许不难,但如果一个保守派,平日里只喜欢买银行存款的那种,5%的收益率恐怕就够呛了。

收益率无法长期保证,这是买定投余最大的风险点。

拿它跟传统的终身寿险相比,保障利益方面其实可以这么看:

而如果60岁之后身故,那就不一样了,定期寿险已经到期,能拿到的钱只剩下“投资账户”,而终身寿险这块,依然可以拿到固定的100万保额。

你要非让我选哪个更划算,这还真说不出来,毕竟老王60岁前身故还是60岁之后,咱不知道啊,咱也不敢问……

2.3 定寿vs终身寿险,到底怎么选?

看到这想必大家也发现了,无论买定寿还是终身寿,其实都各有利弊,没办法绝对的说谁更好。

只是终身寿险价格太贵,普通家庭非要购买的话,恐怕只能买到很低的保额。

大家还记得咱们买保险的第一要素吗?

保额,保额,还是保额!

“寿险保额=所有负债+3~5年的收入”,参照这个计算公式,如果你口袋里的预算够买终身寿险,那保鱼君就不哔哔了。

总的来说,终身寿险更适合高净值人群,比如那些手上余钱多、或是有财富传承需求、又或者是想通过保险合理避税的人。

有传闻说,李嘉诚家每出生一个孩子,都会买上10亿保额的寿险,也不知道是不是真的。

对于大部分工薪阶层来说,咱就别纠结了,直接买定期寿险吧,在保障没做够之前,没必要想其他的事。

03/

本来今天的文章到这,就可以结束了,但聊到终身寿险,保鱼君忍不住想分享一个从来没聊过的宝贝——

增额终身寿险。

如果一定要买终身寿险,那不妨重点考虑这类产品。

3.1 啥是增额终身寿险?

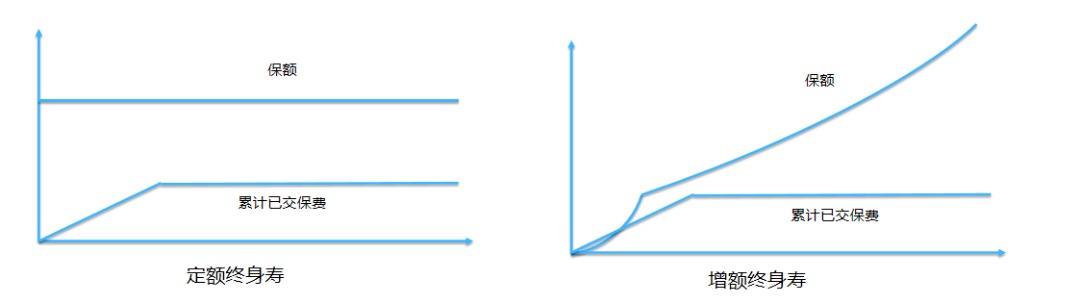

终身寿险大致有两种,定额终身寿和增额终身寿。

两者的区别在于:

定额终身寿险的保额是固定的,本身买多少保额,身故/全残就赔多少钱,无论啥时候出险,保额都不会变。

增额终身寿险的保额是会增长的,增幅写在合同中,不会改变。相当于活得越久,身价越高。

从上面的对比图也能看到,增额终身寿前期的身故保障并不是很高,但随着时间的记录,保额会开始陡增,并且在后期越来越高。

与传统的定额终身寿相比,它的储蓄性质确实更强,更招人待见。

3.2 有啥特点?

-

保额稳定增值

目前比较常见的增额终身寿险,保额增长大概在每年3.5%左右,比如【信泰如意尊】这款产品,保额每年以3.5%复利增额,一直持续终身。

3.5%的复利,听上去不高,但把时间拉长来看,财富积累就很吓人了!

第22年,有效保额变2倍;

第42年变4倍;

第54年变6倍;

第62年变8倍;

第68年变10倍......

而且,增额终身寿险的复利率是写进合同,相当于一份“会长大的存款”,刚性兑付,一定会兑现。

-

现金价值增长快

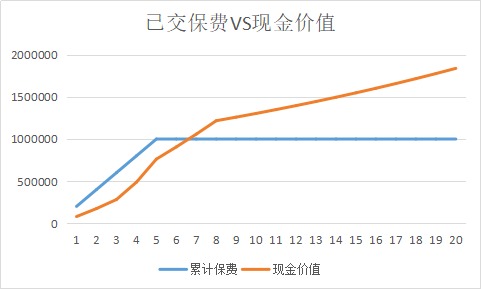

假设【信泰如意尊】,选择5年的缴费期限,那么在第7年的时候,现金价值就已经能超过已交保费了。

相当于后面的全是白赚,你说香不香?

所以现在很多人考虑养老问题、子女教育,甚至财富传承,都会第一时间想到它。

-

领取灵活

可能有的人想不明白:寿险不是要身故后才能赔吗,怎么还说它能用来养老呢?

这是因为,终身寿险的领取方式一般有两种:

-

被保人身故/全残

-

减保取现/退保

只要符合减保规则,咱们就可以在有需要的时候,申请减保,把钱取出来,从而达到领取教育金、养老金的效果。

比如孩子 18 岁上大学时,可以取出一笔钱当作学费;

自己年老时钱不够用,可以每年取出一笔钱当作生活费。

领取还是相当灵活的。

对于绝大部分普通人来说,一份定期寿险已经够用了,但如果你有教育金、养老金的规划需求,或者想要给孩子留笔钱,那增额终身寿险确实是个不错的选择。

3.3 保鱼君最后的碎碎念

去年年底开始,高利率的年金险纷纷被下架。

现在的年金产品,预定利率都不会超过3.5%了,所以不少人就把目光投向了增额终身寿险。

但保鱼君还是那句话,如果重疾险、医疗险这类保障型的保险还没配齐,就先不要考虑终身寿险了。

“保人”永远比“保钱”重要啊!

多保鱼

多保鱼