突发!银行存款利率下调,钱还能放哪里?

最近手里有一笔闲钱,想着放在哪里合适?银行活期利息才0.35%,放余额宝或者微信理财通利率才2%左右,都觉得太低。

这笔钱短期内可以不用,要求收益高一些,最重要的是不能赔本,所以基金、股票这类高风险产品不在考虑范围之内。

这几天我把常见的产品都刷了一遍,来一起看看我的研究成果。

- 这些产品收益高余额宝一倍

- 买年金不如自己投资?

- 定存vs增额终身寿谁更强?

01 /

这些产品收益高余额宝一倍

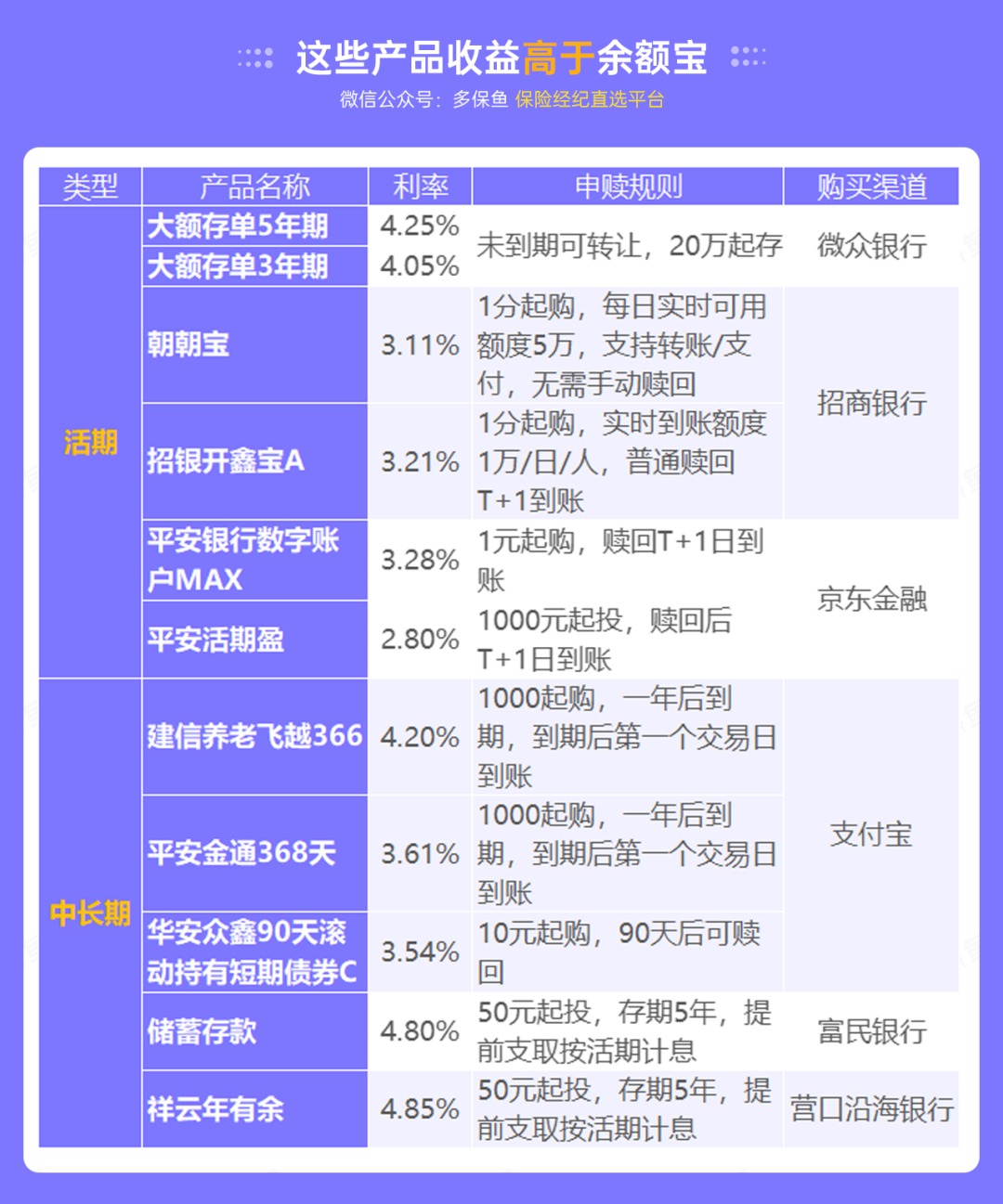

以下是我从各个渠道搜罗的具有代表性的产品:

看完一堆产品之后,利率低于3%的一律不在我的选择范围之内,基本上锁定4%以上的产品。

活期:3年期&5年期大额存单

活期的利率一般都比较低,不过能做到3%以上都比余额宝要高了,图中的这两款大额存单利率达到了4%以上。

大额存单可以理解成普通存款的升级版。本质上还是定期存款,不过有一个特殊性就是可以转让。

也就是说存款没到期,我就想拿出来了,可以把本金和收益大包卖给别人,从而实现了灵活性。

不过需要注意一点:投资门槛20万挺高,而且转让有没有人接手也是问题。

中长期:这类产品都是单利,年利率都能达到4%以上,有些是几个月,有些是一年期,5年已经是最长期限。

这些产品的利率,已经比余额宝高出一倍了。

但对于长期投资来说,我觉得这些产品性价比都不高。

理由是,几年前我投保了一款保险产品,单看复利不高,但经过3年复利,折算成年化利率大概5%,5年的话大概有6.88%。

(保单截图)

当时觉得时间很长,只投了2万,4年过去了,发现我压根用不到这笔钱,而且现在再想去找类似收益水平的产品已经不可能。

还有一个问题,投资1年期或者5年期产品,到期后重新找合适的产品进行投资,这中间空档期的损失也很大。

所以我还是想找长期投资兼具灵活,最好也是复利的产品。

以我熟悉的“投资型”保险产品来说,目前复利利率4.0%左右的产品还是有的,在复利的作用下,收益应该很可观。

我把目标锁定在年金险和增额终身寿险上,将这两种产品和定存做了个比较。

02 /

买年金不如自己投资?

年金保险就是投保人一次性或者分期交保费,被保人生存的前提下,保险公司会按照约定的月度、季度、半年度、年度给付保险金,这笔钱是给被保险人的,一直到被保险人身故或者合同到期。

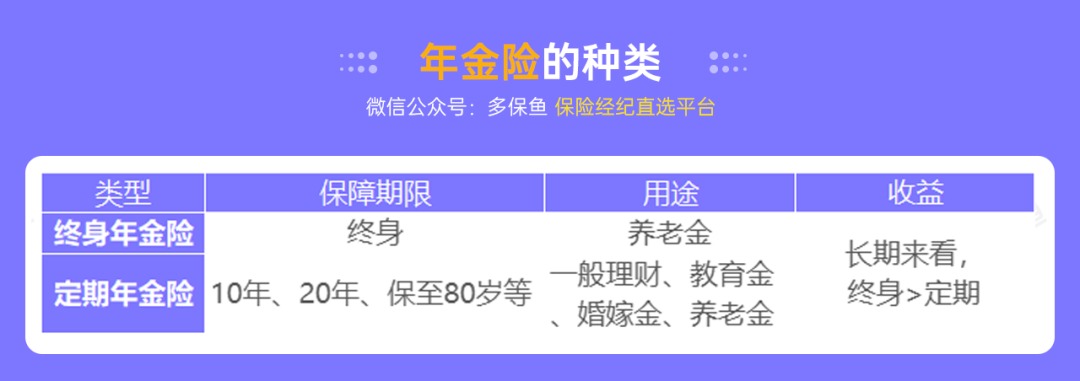

按照领取年金的期限不同,可以分为2种年金:

终身年金险:也就是我们说的养老年金保险,只要活着就可以一直领取养老金。

定期年金险:有固定期限,比如10年、20年、保至80岁等,在期限内可以领取年金。

年金险的优点:收益写进合同,收益长期持续、稳定和安全。未来收益多少都能提前知晓,不像别的投资事后诸葛亮,事前猪一样。

年金也有缺点:资金流动性比较差,投入的资金在短期内是不能取出来的,只能到了约定的时间才能一点一点领取。

万一中途真的要用钱,取出来可能会损失本金,需要一定的时间积累才能回本。

如果我的的这笔钱想用作以后的养老金,那么购买年金险,退休后每个月能拿到多少钱?在那之前,每年需要付多少保费?

我们举一个例子,来好好分析一下。我这里举的例子为终身年金险,其背后的计算方法和分析逻辑,可以扩展到其他类型的年金险。

我今年30岁,购买了某公司的年金险。每年缴费2万元,持续缴费10年。然后,从60岁开始,我可以每月领取年金2190元,也就是每年领取的年金是26280元,一直到身故。

与自己投资做个比较,假如我用每年相同的钱买了定存,每年收益率是4%(这里算长期利率,选择5年定存,算上中间的空档期,假设30年平均下来的利率可以达到4%),一直存到60岁。

而这款年金产品是从我60岁开始,每年领取一笔年金,也可以在某一年全部取出(退保的现金价值)。

基于以上假设,我们可以算出,到我60岁的时候,定存累计的市值是39.6万元。而这时,年金全部取出来的钱是37万,比不上定存。

如果我60岁领取年金一直到80岁才全部取出来,这时累计领取的钱是70.5万元,对应定存的市值是56.4万,超过了定存。

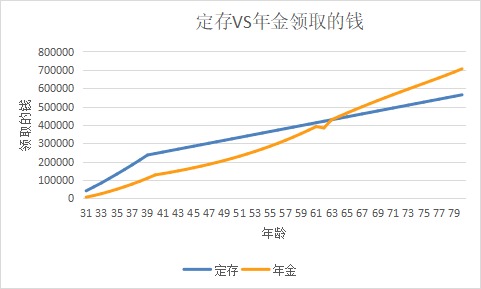

我画了一组对比图,可以更直观的看到区别。

(年金领取到80岁)

(年金领取到80岁)

可以看出,投保年金险活的越长,领的钱就越多,在63岁的时候会超过定存,越往后越高。

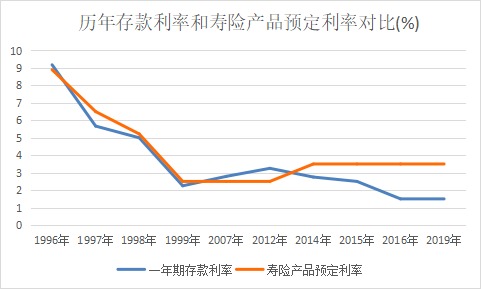

另外,定存还要考虑一种情况,以后的银行利率是不是能一直稳定?

(数据来源中国人民银行公布的一年期存款利率)

(数据来源中国人民银行公布的一年期存款利率)

从历史银行利率调整来看,很大可能是不稳定,如果买的是5年期产品,需要考虑到期之后换什么产品。

大家应该都知道,就在6月21日,银行一年期以上定期存款、大额存单利率普遍下调。

如果有一种5年期银行定存,到期之后续存按照首存的利率,相信很多朋友应该会毫不犹豫入手。

保险的预定利率也是很大可能会降,不过当下买入的产品,条款中会明确写清楚收益率,也就是以后利率怎么降,我买了的产品不会受影响。

这么看“投资型”保险产品有一定优势。

所以,比较之后的结论是:

想清楚这笔钱的用途,如果用来养老,现在人均寿命延长,活到80岁以上都很普遍,养老年金险可以做到活多久领多久,是很好的选择。

如果仅仅用来做中短期的增值,保证自己投资可以做到长达十几年稳定年化收益大于等于4%,出于资金灵活性考虑,选择自己投资比较适合。

我们再来看一看增额终身寿险。

03 /

定存vs增额终身寿谁更强?

我又拿目前市面上火热的增额终身寿险,进行了分析。

增额终身寿险=终身寿险+增值账户,既有寿险的保障功能,身故/全残赔一笔钱;又多了一个增值账户,交进去的保费每年按一定利率增值,还可以灵活取用。

目前,绝大多数增额终身寿险每年都会以3.5%~3.99%的固定利率,进行复利增长。

所以这个险种,就好比在保险公司那边开了一个既有身故保障功能,又有投资功能的账户,然后每年把钱放到里面。等到要取出来用的时候,会发现它已经增值了不少。

固定利率写进合同,所以它的收益率不会随着市场环境而波动。

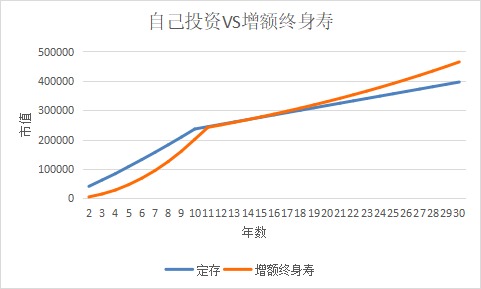

以市面上某保险公司的增额终身寿举例,同样假设我30岁开始每年存2万元,存10年。

到我60岁时增额终身寿可以拿出来的钱市值多少?和自己定存比较又会是什么样呢?

从上图可以看出,一开始的时候,定存的市值要超过增额终身寿险。在存钱的第15年,定存累计的市值是27.6万,增额终身寿累计的市值是27.7万,基本相当。

这里补充一句,增额终身寿的收益超越定存的速度,要快于年金险,不过年金的优势在于活到老领到老。

图中的曲线,再越往后走,增额终身寿加速增长,资金市值增长速度远超定存,到第30年,定存的市值是39.6万元,而增额终身寿的市值已经是46.4万元。

为什么增额终身寿险的后期收益的增速远远超过定存,这里不得不提一下复利的魅力。

目前增额终身寿的预定利率有4.025%,在复利的作用下,相当于多少单利?看下图:

在这张复利VS单利的转换表中:

持续30年4%的复利,相当于7.5%的单利,10万变成32万。

持续40年4%的复利,相当于9.6%的单利,10万变成48万。

所以,比较增额终身寿之后,我的结论是:

如果这笔钱存期超过10年,或者想要长期稳定的高收益,选择投保增额终身寿;小于10年,还是自己投资比较划算。

经过这么一番对比分析,如果这笔钱用于养老,那么可以选择年金险;如果作为中长期财富增值,选择增额终身寿险更合适。

结合我自身的情况,目前有工作,每个月交社保,到退休的时候,可以领国家的养老金,暂时不考虑年金险。

我在基金、股票里都有一小部分钱,用来钱生钱,虽然高风险,就算亏了,我有手里的这笔兜底。所以这笔闲钱需要安全、稳定,而且我暂时不会动用。

增额终身寿险可以灵活取现,如果急用钱可以进行减保取现,有钱了的时候,还可以往里面加保,账户的收益率不会变,相当于提前占了固定利率的坑。

最后,我选择投保了增额终身寿险。

这里不是劝大家去购买增额终身寿险,我不可能完全站在每个人的处境下思考各人的问题,无法代替别人做出如此重大的财务乃至人生决定。我只能把自己的所思所想,与大家分享交流。

多保鱼

多保鱼