保费相差很多,买保险选大公司还是小公司?

我发现很多人在挑选产品时都有这样的疑虑:

买保险是大公司还是小公司好?

这个保险公司我都没听过,靠谱吗?

买小公司的产品,将来理赔会不会很难?

保鱼君其实很能理解这种心情,毕竟保险一交就是几十年,慎重一点总没错。

今天,咱们就来仔细聊一聊这个话题。

- 买“小公司”产品,你最担心什么?

- “小公司”产品,为什么更便宜?

- 大小公司究竟该怎么选?

- “小公司”也会逐步壮大

01 /

买“小公司”产品,你最担心什么?

在开始这个话题之前,我们不妨跳出来想一想,你关心的,真的是保险公司大或小吗?

事实上并不是,我们真正想知道的,是保险公司的安全、理赔和服务。

所以保鱼君听到最多的就是这2个问题:

1、“小公司”是不是很容易倒闭?

2、理赔会不会很难?

如果你也有这样的疑虑,那就跟着我的思路,一起慢慢往下看吧。

1.1 “小公司”是不是很容易倒闭?

会这么想的人,一定不知道保险公司的成立门槛有多高。

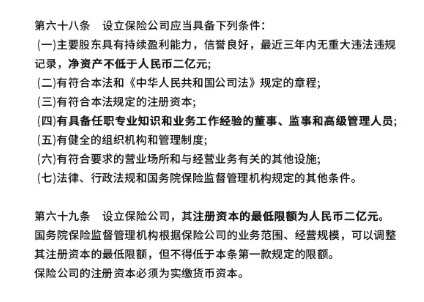

根据我国《保险法》规定,设立保险公司必须具备以下几个条件:

简单总结就是:

- 要持续很有钱:至少2亿,还得是实打实的现金货币,但从目前保险公司的注册资本来看,很少有低于20亿的。

- 股东要有实力:信誉良好,行业背景干净,无违规违法记录,而且要懂战略规划和运营。

比如,华贵人寿保险股份有限公司,2017年成立,可能很多人都没听过,但这并不妨碍人家注册资本10亿、背靠赫赫有名的贵州茅台做大股东啊!

可以说,保险公司但凡能成立的,实力都不弱,哪是说倒闭就能倒闭的?

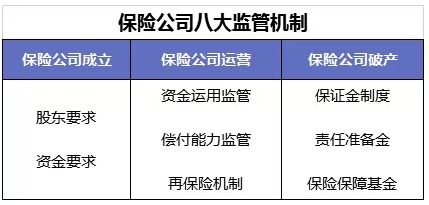

而且成立之后,面对的监管会更加严格:

这里保鱼君重点说说偿付能力监管、再保险机制。

- 偿付能力监管

所谓偿付能力,就是大量出现理赔案件,并且理赔额巨大时,保险公司是否有足够的资金来应付。

银保监每个季度都会对此进行审查,偿付能力大于100%是最低要求。这么做的目的只有一个——

确保保险公司有能力在99.5%的概率下,无论发生什么事件都不会倒闭!

- 再保险机制

大家可能不知道,保险公司会在全球范围内,找一家或者几家再保险公司做约定:

我把一部分保险费用让给你们;如果出险了,你们要帮着我一起赔。

这就是再保险机制。

通俗点说,就是保险公司给自己买保险,从而把运营风险分摊到最低。

其实我们想一想,不管大公司还是小公司,受到的监管都是一样的,为啥就说小公司更容易倒闭呢?

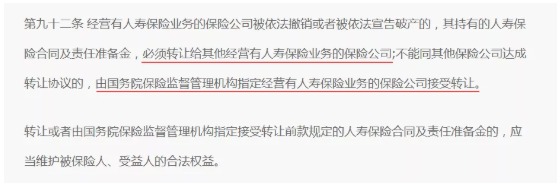

退一万步讲,哪怕真在小概率下,有保险公司破产了,也还有保险法和保险保障基金帮我们兜底呢。

按照《保险法》的规定,如果人寿保险公司破产,那么仍然有效的保单会被转移给别家保险公司继续承保,同时保险保障基金帮保险公司赔钱,不让我们受损失。

1.2 理赔会不会很难?

说理赔难,大家无非就是担心2个问题:能不能赔到、效率高不高。

- 能不能赔到

在看完近60份2019年保险公司理赔报告后,保鱼君整理出一份数据表:

我们可以看到,在上述54家保险公司中,大部分的理赔率都在97%以上。

其中信泰人寿、合众人寿、天安人寿、德华安顾人寿……这些大家眼中没听过的“小公司”,获赔率甚至达到了99%以上!

哪怕有极少部分不赔的,也是不在保障范围内、或者没有如实告知造成的。

- 理赔效率高不高

然后咱们再看“平均理赔申请支付时效”这一栏(理赔资料收齐之后,到实际支付保险金的时间),大部分保险公司的理赔速度都在1-2天。

而且无论保险公司规模大小,正常理赔速度都很快,并不存在小公司理赔慢、理赔难的现象。

其实保鱼君不止一次听到人说,保险就得买大品牌,否则将来理赔没保障…

这话从逻辑上我就没法认同啊,难道因为规模大,原本不该赔的,保险公司也愿意赔?

又难道因为规模小,原本符合理赔要求的,保险公司就故意不赔了?

理赔可不是买衣服,并不存在品牌溢价,能不能赔到,关键还得看保障范围、除外责任以及理赔认定的标准!

这也是保鱼君不断强调的,买保险一定关注产品本身,其次才是保险公司。

02 /

“小公司”产品,为什么更便宜?

很多人之所以在“大公司”和“小公司”之间纠结,是因为两者的产品价格真的相差很多。

于是又有人发出了灵魂拷问:

2.1 “小公司”产品价格低,是不是便宜没好货?

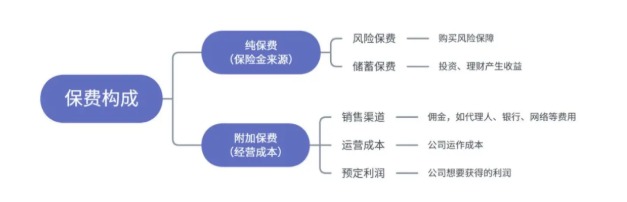

这个问题还得从保费的构成说起。

我们先来了解下,自己辛苦交出去的保费都用干什么了?

保费=风险保费+储蓄保费+销售渠道费用+运营成本+预定利润。

其中运营成本包括广告费用、人力成本、设施费用等等,这些都是要从保费中出的。

而“大保险公司”砸在广告上的费用有多少呢?

一天几千万!你觉得他们的保费怎么能降的下来?

所以“小公司”的产品便宜,并不是大家认为的“条款坑很多”,而是他们在广告上的投入有限,所以经营成本可以压低,继而把产品定价压低。

如果一家保险公司,既有很好的名声,又有过硬的产品,那保鱼君当然推荐你买;

但如果纯冲着名声,花大价钱买个性价比一般般的产品,那你恐怕就是在为那巨额广告费买单了!

2.2 价格低,服务就不好吗?

还有些人认为,“小公司”价格便宜,服务肯定不如“大公司”好……

先来搞搞清楚,什么叫服务?

代理人聊天热情、态度殷勤,那不叫服务;答应送些小礼物,那更不叫服务。

在保鱼君看来,一家公司服务好不好,主要参考2方面:一是理赔速度,二是投诉量。

理赔速度咱前面已经说了,大小公司并无明显差异,接下来就看看投诉比例。

能反映投诉比例的指标有3个:亿元保费投诉量、万张保单投诉量、万人次投诉量。

其中“万张保单投诉量”最有代表性,说的是每卖 1 万张保单,收到投诉的有多少。

这个数值越低,代表投诉的比例越小。

正好中国银保监会消费者权益保护局,今年3月份公布了《2019年保险消费投诉情况的通报》,咱们就把数据拉出来看看。

从表中可以看到,投诉排名靠前的,大公司小公司其实都有。

而在投诉排名靠后的那些公司中,我相信大部分大家都没听过,比如中荷人寿、和泰人寿,万张保单投诉量分别只有0.14、0.18,并不比最低投诉量0.09差多少。

感觉或许会骗人,但数据绝对不会!

无论从理赔还是投诉数据看,大小公司的差别都并不大,所以说小公司服务不如大公司好,这绝对是个伪命题。

03 /

“大公司”和“小公司”究竟怎么选?

小公司不可靠这个误解,现在基本可以消除了。但大家买保险时可能还是会纠结,大小公司到底要选哪个?

别急,咱看看它们各自的优劣势,心里就会有答案了。

- “大公司”优势

最直观的一点就是,线下网点和产品数量铺得比较丰富,能满足消费者更多需求。

再加上舍得花钱做广告,所以名气大,可能你看身边朋友都在买,直观上让人更有安全感。

而且大公司在后援系统、资管系统方面会比小公司做的更成熟,毕竟成立时间早,发展过程更长。

- “大公司”不足

不过,大公司的不足也同样明显,就像前面提到的,它们的广告成本、销售成本高,这就导致产品售价不可能便宜。

羊毛出在羊身上嘛,大家都懂的

- “小公司”优势

而对小公司来说,这项不足恰恰就变成了优势!

一方面,因为销售渠道以互联网为主,广告也打的少,所以经营成本可以降到很低,进而让保费变便宜。

另一方面,在没有品牌优势的前提下,为了抢占市场,他们就只能靠好产品来竞争。无论是从性价比还是产品设计上来看,都比大公司更强。

- “小公司”不足

大家体会最深的一点,大概就是网点少的问题了吧。

对于不习惯通过互联网线上办事的人来说,这方面体验感确实会差一些。

其次,“小公司”因为成立时间短,所以产品体系不成熟,消费者往往很难在同一家公司,解决所有的产品需求。

不过能确定的一点是,在我国严格的监管机制下,保险公司的安全性是无需置疑的。

在买保险时,我们更该关注产品本身,优先选择那些预算内最能给予充分保障的产品,而不是纠结于保险公司的规模怎么样。

04 /

“小公司”也会逐步壮大

中国大陆的保险行业发展不过30多年,而一份保单,除去一年期产品以外,短则二三十年、长则终身。

三十多年前,这些所谓的大保险公司是怎样的光景?而二三十年后,这些所谓的小保险公司又会有怎样的前途?

一切都未可知。

不过保鱼君坚信,随着行业的快速发展,在未来几年,一些不起眼的“小公司”也会有很大机会迅速成长,发展为保险界的黑马。

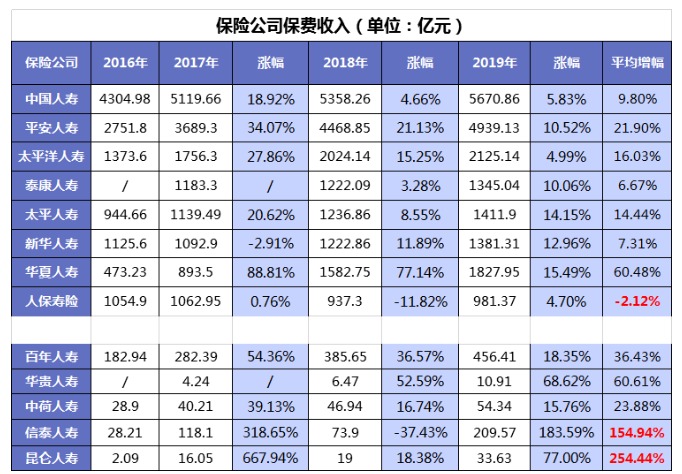

这可不是红口白牙胡咧咧,一些公司最近几年的保费收入增长,已经很能说明问题了。

(数据来自各保险公司年度信息披露报告)

从这份表格中,我们可以清晰的看到:

- “小公司”近几年发展很猛

下面几栏都并非深厚的老牌大保险公司,但你稍微与上面对比一下就会发现,“小公司”的平均涨幅普遍高于“大公司”。

特别是昆仑人寿,也许你平时连名字都没听过,但短短3年内,人家的平均涨幅已经达到254.44%!实力不容小觑。

我们根本想象不到保险公司的成长速度可以有多快,只要给它点时间,小公司也是会长大的。

保鱼君相信,每一家认真做保险的公司,终有一天会得到认可,所有的努力都有所回报。

05 /

保鱼君最后的碎碎念

偏见源于误解,误解源于不了解。

今天聊那么多,就是希望大家能真正的了解保险行业,然后在挑选产品时不为没必要的因素买单。

总结起来就那么几点:

1、所有保险公司都是非常大的公司,千万别因为没听过就觉得它小;

2、买保险一定关注产品本身,其次才是保险公司;

3、保险的理赔只看保单条款,与保险公司大小无关;

4、“小公司”服务不如大公司好,这是个伪命题;

5、每张保单都很安全,这跟保险公司大小无关,靠的是中国出色的监管制度。

本文为多保鱼原创文章,未经授权不得转载。想知道更多关于保险和社保的功能,可以戳这里来关注多保鱼:https://www.dby.cn/

多保鱼

多保鱼