买了不合适的保险,退保时为什么不退还保费而是现金价值?

近期小编收到了不少朋友的吐槽,说保险是个大坑,谁买谁吃亏,尤其遇见不靠谱的代理人,花出去的钱绝对回不来了。尤其是买了不适合自己需求的保险产品,等搞明白以后找保险公司退保,收到的却是退还现金价值,而不是原来的保费。自己买了保险又没有出险,只是想要退保,退保难道不应该退还保费吗?怎么变成退还现金价值了?现金价值又是什么?对于刚接触保险的朋友来说,肯定都会有这个疑问。今天小编就和大家聊一聊现金价值的那些事。

一、退保时为什么不退还保费而是现金价值?

首先要明确一点,过了犹豫期退保肯定是不能退还全部保费的。一份保单签订后,保单管理等成本就已经发生了:不管有没有出险,在你承保的那一刻起,保险公司的风险保障费用就实实在在发生了。保险公司每年的保险销售、保单管理、佣金以及运营方面是需要花钱维护的,而这笔资金需要从我们所交的保费里边扣;保险公司也害怕中途会不会有人退保,一旦退保的人数增加,导致保险公司的赔付率提高,这对保险公司法的发展和个人的保障都会有一定影响。所以保险公司制定保单的现金价值,是基于双方利益决定的,即要把自己所承担保费的风险控制在一定的范围内,又要避免投保人不能遭受太多的损失。

二、保单中为什么会出现现金价值?

有的朋友会问,每年交的保费,保险公司扣除风险保障和各项费用后,剩下的钱不就到了保险公司的腰包里去了,这样算下来的话,保险公司就是个大坑,我们不就多交了很多钱吗?

当然不是! 我们所理解的保费计算方法和保险公司的保费计算是不一样的,保险公司采用的计算方法通常是:自然费率和均衡费率。先来说自然费率:指的是保费是随着被保险人年龄增长而增长的缴费方式,随着年龄的增长,死亡或严重疾病的概率将大大增加,为了应对风险,保险公司收取的保费自然会增加。这种缴费方式看似十分合理,但在长险中却很难实行:缴纳保费的时间和保障的时间如果相同,投保人在年轻的时候还可以承受保费,随着年龄的增长,收入也会慢慢下降,这笔保费会成为很大的负担。从销售的角度来看,如果每年都交不一样的保费,给消费者的解释成本就会很高,理解起来也比较麻烦,不利于保险产品推广。所以现实中长期险几乎都是采用“均衡费率”,也就是说每年缴纳的保费都是一样的。

比如说30岁的老张买了一份终身重疾保险,第一年支付5000元,但实际上老张第一年的风险费用可能只有500元,这意味着他向保险公司多支付了4500元。同样,接下来的几年肯定也多交了,这些前期多交的保费保险公司会拿去投资用来补偿后期出险时的费用。

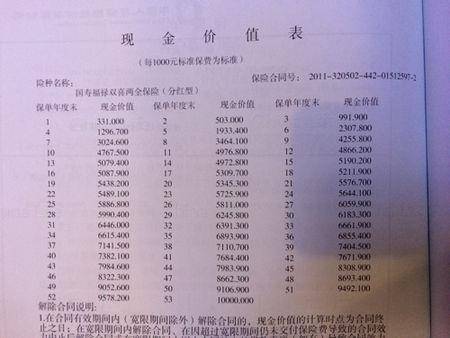

如果投保人提出退保或因其他事由终止保险合同,保险公司将把累积的保费返还给投保人,这是现金价值的来源。这也解释了为什么不是所有的保险都有现金价值:只有长期保险,如终身寿险、一年以上的定期寿险、养老保险、分红险和重大疾病保险有现金价值,而一年期人身意外保险和家庭财产保险等产品没有现金价值。

三、哪些情况下会用到现金价值?

了解了现金价值的一些基础知识之后,接下来我们一起来看看哪些情况下会用的现金价值,一般个人购买保险时,现金价值主要应用在以下三个方面:

1、退保:现金价值在退保条款中最为常见。许多人冲动地购买保险,几年后发现自己买错了保险,想要退保。此时,不可能退还您之前支付的所有保费,只能退还一部分钱,这笔钱就是所谓的现金价值。缴费的前几年,累积的现金价值不高,一旦投保人想退保的话,基本上拿不到什么钱。小编建议购买长期保险后,不要轻易退保。在资金周转困难的情况下,可以使用保单的60天宽限期,或者可以选择自动垫交来解决这个问题。

2、保单贷款:对于储蓄型大病保险、人寿保险、年金保险等长期保险,只要被保险人支付保费超过一年,保单就有一定的现金价值,投保人可以将其质押给保险公司或银行获得贷款。目前,我国的保单质押期一般不超过6个月,且不同保险公司的最高贷款额也不同,一般不超过保单现金价值的80%。政策性贷款的利率是相对固定的,但是不同的保险公司会有稍微不同的利率。

3、减额交清:如果手上没钱交保费的时候,可以询问保险公司是否可以用现金价值来支付保费。比如你买了一份保障时间是30年,保额只有10万元重疾险,需要20年的时间来缴费。刚好到第6年需要交保费的时候,突然发现自己手上缺钱,那么你可以利用前5年保费里边的现金价值来帮助你缴纳剩下的保费,也就是常说的减额交清。需要注意一点的是,用现金价值缴费很可能保障期限缩短或者保额直接降低。

现金价值每一年都不一样,保单里的价值也是随之发生改变的,而有些是根据保险公司当年的收益来算的,所以大家再退保的时候一定要考虑好了再决定,不要冲动。

写在最后

现金价值是指一份保险单目前的价值。一般来说,长期人寿保险有现金价值,而一年期保险没有现金价值。在长期保险中,保单早期的现金价值很低,退保会造成很大的损失,所以如果没有特殊情况,不要退保。好啦,今天的分享到此结束,喜欢别忘了点赞和转发,要是关于现金价值有什么不懂的地方,欢迎给小编留言哟。

文章版权归多保鱼网站所有!原文链接:https://www.dby.cn/detail-115463.html 未经许可,任何人不得抄袭、转载,如果转载请注明出处。

多保鱼

多保鱼