工银安盛御如意好不好?优缺点,详细介绍

重疾险一直是购买保险中最令人头疼的险种,保鱼君每天都会受到许多关于各种保险产品的询问。而工银安盛的御如意,也是被问得最多的产品之一。我们一起来看看它好不好,值不值得买!

本文分为以下几块:

- 选择重疾险主要关注什么

- 御如意的保障有什么

- 有没有比它更好的产品

- 保鱼君总结

01 /

选择重疾险主要关注什么?

保险对于首次接触的朋友来说,的确有点复杂,但其实它很简单!

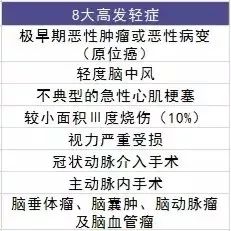

轻症保障:衡量一款产品的轻症保障是否完善,不是看它有多少种轻症,而是要看有没有包含8大高发轻症。

重疾保障:保监会制定了25种重大疾病,要求所有重疾险都必须包含它们,并且疾病定义和理赔标准都必须一样,不准修改。而这25种重大疾病,已经占了所有重疾理赔的95%以上。

如果遇到多次赔付的重疾险,你必须重点关注这几点:

轻症保障:轻症数量、定义、赔付方式

重疾保障:首发疾病要求、重疾分组、赔付间隔时间等

豁免条款

杆杠率:也就是性价比

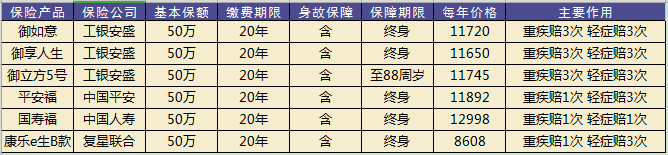

我们来看下市场上热销的重疾险,然后再一款款进行深入分析!

02 /

御如意的保障有什么?

列张表直观的看下它的基础保障,然后再进行深入分析!

2.1 重疾保障

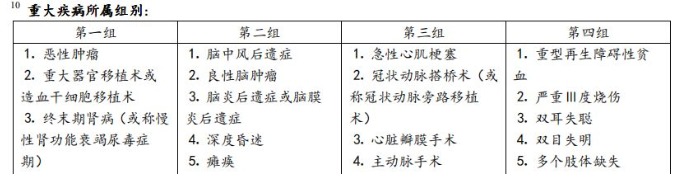

御如意保障的重疾种类有88种,分为4组,可以赔付3次, 每次赔付基本保额。

基本上所有的重疾险,不管种类多少,基本上都是一样的。

因为保监会规定了重疾险中必须要包含25种常见重疾,这25种重大疾病占了所有重疾险理赔的95%以上。所以基本可以不用担心重疾保障不全的情况。

我们来重点说下它的分组情况,因为分组情况关系到我们理赔!

很多人对疾病分组总是懵懵懂懂。其实疾病分组也就是说:同一个组内,只能赔一种疾病,赔完其他的疾病就不能再赔了。第二次要得了其他组的疾病,才能再申请理赔。

我们来看看御如意的高发重疾分组情况:

对于我们来说,最好的分组方式,就是把高发的重疾分散在尽量多的组内。这样保障能力更强。

如果很多种高发重疾在同一组,这和单次赔付的差别就很小了。御如意是把恶性肿瘤和其大高发重疾放在同一组,这就大大降低了二次赔付的可能性!设计的不是很好。

御如意生的重疾赔付是有间隔期的,间隔期为180天,也就是说每两次赔付需要间隔180天。

2.2 身故保障

因为御如意是保障终身的重疾险,所以无论是自然、疾病或者意外身故保险公司都会给付身故保险金。

身故保险金分为两种情况赔付:

- 18岁前不幸身故,保险公司返还已交保费

- 18岁后不幸身故,保险公司按照基本保额给付身故保险金

2.3 轻症保障

重疾险中,轻症是非常重要的一部分,如果不包含轻症话那么他绝对算不上一款优秀的重疾险。

轻症:还没达到重疾赔付标准的一些疾病,即重大疾病前期较轻的疾病。

举个栗子:不典型心肌梗塞、主动脉内手术、原位癌等都是属于轻症

相比较重疾而言,轻症更为常见和多发。

轻症往往是重疾的早期阶段,需要及早发现和治疗的,才能防止其转变为重疾,从这个层面来说轻症不是很小的病。而且发生轻症时,对于普通家庭来说可能会有些经济压力。

御如意的轻症设计的怎么样呢?它算得上是一款优秀的重疾险吗?

8大高发轻症是衡量轻症保障好不好的一个重要指标。我们来看看8大高发轻症是什么!

御如意的轻症设计的很不错,能够赔付3次,每次赔付基本保额的20%,间隔期180天,8大高发轻症也包含在内。

2.4 豁免

御如意是有双豁免的。

如果被保人不幸得了轻症和重疾,那么保险公司在给付保险金的同时,后续保费也不用再交了!

如果投保人不幸得了重疾、身故和全残,那么后续保费也不用再交了,合同还继续有效!

豁免是指:免除后续保费,保障还有效,合同还继续!

03 /

有没有比它更好的产品

产品好不好,比比就知道!

3.1 御如意

重疾能赔付3次,但是分组设计的不是很好,而且赔付有间隔期,轻症赔付3次,每次赔付基本保额的20%,有身故保障,有双豁免。总体,保障比较全面,但是价格比较高,不推荐购买!

3.2 康乐e生B款

康乐e生b 款是一款有身故保障,有轻症保障且轻症不分组,能赔付3次,无间隔期,有投保人豁免的重疾险。保障力比较强,保障的也很全面,总体来说性价比很不错。

3.3 康惠保

康惠保是一款纯重疾险,保障的重疾种类多,含轻症保障,轻症不分组,但轻症只赔付一次,没有身故保障,没有投保人豁免。

康惠保轻症疾病和重大疾病保障上没有明显缺点,在满足基本保障需求的同时,保费价格压至最低,所以性价比非常高,轻度高血压人群也可以购买。

04 /

保鱼君总结

对于大部分普通家庭来说,康惠保比较合适。用较低的价格获得同样保额,既可以获得保障,又不用付出太多的预算成本。

如果家庭经费预算充足,追求更加全面的保障,推荐选择康乐e生B款。

“授之以鱼不如授之以渔”。希望保鱼君的分析能对大家有用!

世界上没有完美的保险,根据自己的偏好和情况出发才是王道。每个产品的存在都有其背后的商业道理。保鱼君只拨开云雾,给粉丝们看保险的“日月”。

本文为多保鱼原创文章,未经授权不得转载。想知道更多关于保险和社保的功能,可以戳这里来关注多保鱼:https://www.dby.cn/

多保鱼

多保鱼